相続・事業承継Vol.40 遺留分に関する民法の特例-固定合意・除外合意とは

遺留分に関する民法の特例

~固定合意・除外合意とは~

相続・事業承継Vol.40

こんにちは、SUパートナーズ税理士法人の溝口です。

前回の「相続・事業承継Vol.39」で「新事業承継税制-計画書の提出は令和5年3月31日までに!」と題し、法人版事業承継税制の特例措置について触れました。ここで、問題となるのが、後継者に財産が集中することで予想される「遺留分侵害額請求」です。

そこで今回は遺留分に関する民法の特例である「固定合意」と「除外合意」について確認してみましょう。

(遺留分とは)

兄弟姉妹以外の相続人には相続財産の一定割合を取得できる権利のことです(民法1042条)。相続人が最低限の遺産を確保するための制度といえます。

そのため、推定相続人が複数いる場合、後継者に自社株式を集中して承継させようとしても、遺留分を侵害された相続人から遺留分に相当する金額の支払いを求められた結果、自社株式が分散してしまうなど、事業継続の妨げとなる場合があります。

(遺留分侵害額請求とは)

遺言書などで不公平な遺産の分割となっていた場合で、遺留分が侵害されていたら「遺留分侵害額請求」を行うことができます。

(遺留分減殺請求と遺留分侵害額請求の違いとは)

2019年7月に施行された民法の改正により、遺留分は遺産そのものではなく「お金を請求する権利」に変更されました。改正前は、「遺産そのもの」を取り戻す手続きでしたので、「遺留分減殺請求」といわれていました。改正後の2019年7月からは「遺留分侵害額請求」に変更されています。

(遺留分に関する民法の特例とは)

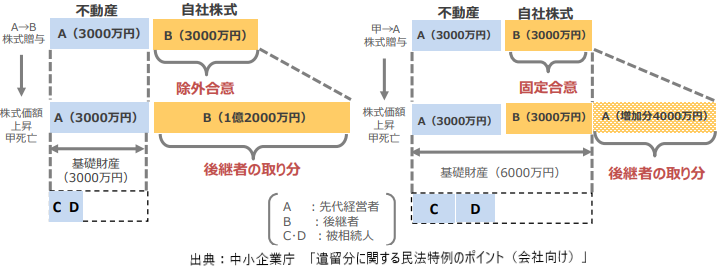

先代経営者の推定相続人全員の合意の上で、先代経営者から後継者に贈与された自社株式について、除外合意又は固定合意の適用を受けることができます。

(除外合意とは)

先代経営者から後継者に贈与された自社株式について、遺留分算定基礎財産から除外することができます。

後継者が先代経営者から贈与等によって取得した自社株式について、他の相続人は遺留分の主張ができなくなるので、相続紛争のリスクを抑えつつ、後継者に対して集中的に株式を承継させることができます。

(固定合意とは)

先代経営者から後継者に贈与された自社株式について、遺留分算定基礎財産に算入する価額を合意時の時価に固定することができます。

自社株式の価額が上昇しても遺留分の額に影響しないことから、後継者の経営努力により株式価値が増加しても、相続時に想定外の遺留分の主張を受けることがなくなります。

※ 固定する合意時の時価は、合意の時における相当な価額であるとの税理士、 公認会計士、弁護士等による証明が必要です。

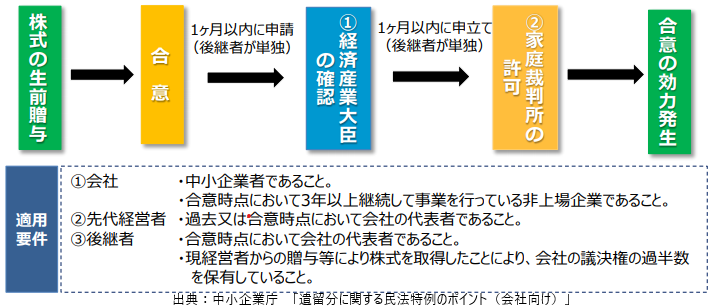

(活用までの流れ)

民法特例を利用するには、適用要件を満たした上で、「推定相続人全員の合意」を得て、「経済産業大臣の確認」及び「家庭裁判所の許可」を受けることが必要です。

円滑な事業承継のためとはいえ、遺留分を侵害されている相続人から合意を得ることはハードルが高いかもしれません。しかし、先代経営者が生存中だからこそ、先代経営者の思いを相続人にお伝えすることができますし、相続人を説得し合意を得やすいともいえます。

遺留分の対策は悩みがつきませんが、「除外合意」や「固定合意」の活用もご検討してみてはいかがでしょうか。